- 企業法務・顧問弁護専門サイト

- 企業法務コラム

- 事業承継・相続対策

- (後編)税理士が解説! 知らなきゃ損する相続節税対策?

企業法務コラム

(後編)税理士が解説! 知らなきゃ損する相続節税対策?

前回のコラムで相続に大切なことは次の3点と説明しました。

① 節税対策

② 遺産分割

③ 納税資金準備

さて、今回は節税対策にスポットを当てて考えてみましょう。

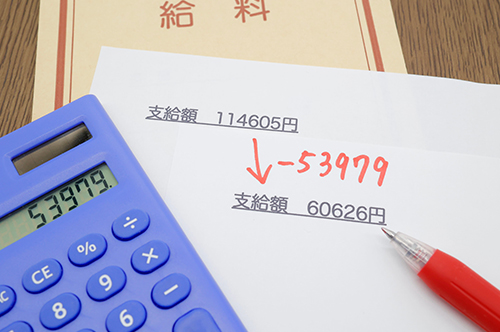

節税対策には、生前対策と相続後の対策があります。どちらも重要ですが、特に生前対策は大きく節税をすることができるチャンスです。

1、生前対策1:贈与をする

年間110万円までの贈与は非課税となります。

例えば、相続人が3名いる場合、3名の相続人に対して毎年110万円贈与すれば1年間で330万円が無税で移転できます。

例えば今後、値上がりが期待される株式などを贈与する方法も有効です。

2、生前対策2:配偶者贈与を活用する

もっと有効な贈与対策が配偶者に対する贈与です。

配偶者贈与は必ず実施すべきと言われる大事な節税対策です。

例えばご自宅がご主人名義である場合、20年以上連れ添った配偶者に対してであれば、なんと2110万円まで非課税で贈与できます。

3、生前対策3:現金を土地に替えておく

現金1億円の場合の相続税評価額は1億円です。

ところが、現金1億円で土地を買った場合、相続税評価額は一般的に7000万円〜8000万円程度です。現金の評価よりもものの評価の方が甘くなっているということですね。

なお、現金100万円の相続税評価額は100万円ですが、この現金100万円でお墓を作るとその評価額はゼロになります。

無駄遣いはよくないと思いますが、必要なものであればお金で残すのではなくもので残すというのも重要な節税対策の一つです。

ベリーベストでは相続に関するご相談を受け付けております。

初回相談は無料なので、ぜひ専門家をうまく活用し、円満な相続を行いたいものですね。

- この記事は公開日時点の法律をもとに執筆しています

同じカテゴリのコラム

-

カーブアウトとは。企業が活用する際に知っておきたいメリット・デメリット

2022年08月22日- 事業承継・相続対策

カーブアウトとは、企業が事業の一部門を切り離して、新たにベンチャー企業を立ち上げることをいいます。採算が厳しくなったことや、あるいは今後の成長戦略としてカーブアウトを検討している経営者の方もいらっし…

- カーブアウト

- 弁護士

-

親族外承継を行う方法とは。 おさえておくべきポイントと注意点

2022年01月27日- 事業承継・相続対策

中小企業経営者の方が事業承継を考える際、家族・親族の中で後継者になり得る人が見当たらない場合には、「親族外承継」を検討することになります。親族外承継には、親族内承継と比較した場合にさまざまなメリット…

- 事業承継

- 親族外承継

- 弁護士

-

事業承継は弁護士に依頼するべき! 事業承継で弁護士ができる9つのこと

2020年09月18日- 事業承継・相続対策

経営者にとって、後継者に会社を継がせる「事業承継」は非常に重要な課題です。最近では事業承継がスムーズに進まず廃業に追い込まれる優良な中小企業も多く、社会内でも問題視されています。事業承継は非常に時間…

- 事業承継

- 弁護士

企業法務コラム

- 企業法務・顧問弁護専門サイト

- 企業法務コラム

- 事業承継・相続対策

- (後編)税理士が解説! 知らなきゃ損する相続節税対策?

お問い合わせ・資料請求