- 企業法務・顧問弁護専門サイト

- 企業法務コラム

- 税務

- (後編)税理士が解説! 知らなきゃ損する節税方法?

企業法務コラム

(後編)税理士が解説! 知らなきゃ損する節税方法?

前回に引き続き、法人の節税話をもう少し続けましょう。前回はとても基本的な、小規模企業共済と倒産防止共済について説明しました。今回は退職金を活用した節税方法について説明します。

日本の退職金に対する課税はとっても甘いものになっています。日本経済の発展が終身雇用に基づいてきたためか、長年働いてリタイヤして受け取った退職金まで多額の税金を課したら可哀そうという心情が働いているのでしょうね。

⇒前編はこちら

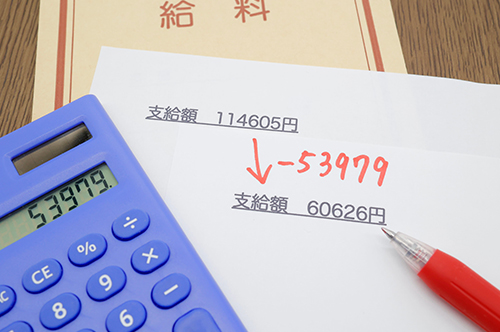

どれくらい甘いかというと、例えば、給料に対する最高税率は50%くらいなのに対し、退職金に対する最高税率は25%くらいなのです。給料でもらうより退職金として受け取ったほうがお得、というわけですね。よく聞くのが県知事などの公職の人の月給はそんなに多くないが、退職金の金額はかなり高いのは日本の課税システム上それがお得だから、という話です。

例えば、4年間知事を務め、月給+退職金の受取額が4年間合計4800万円だったと仮定してみましょう。

●パターン1 月給100万円を4年間受取り、退職金はゼロであった場合

この場合、4年間の税金は合計1000万円くらいです。

●パターン2 月給50万円、退職金2400万円であった場合

この場合、4年間の税金は合計670万円くらいです。

支給方法を変えるだけで330万円差が出ますね。上記の計算はパッと思い浮かんだ数字で計算しただけですから、最低ポイントを方程式でも使って計算すれば、もっと税額は下がると思います。

この原理を法人も応用すればいいわけです。特に社長さんは役員報酬をコントロールしやすい立場ですから、この制度の使い勝手はいいわけです。年収が1500万円以上の方には特に効果的です。

例えば、年収1500万円を年収1200万円までに抑制し、300万円を退職金財源とします。10年も経過すれば3000万円貯まる計算になります。そして、その貯まった金額を退職金として支払うのです。これでずいぶん税額が変わります。

注意事項としては、単純に役員報酬を下げると法人の利益が上がり、法人税が多くかかってきてしまうことになります。個々の状況によって異なりはしますが、この時に生命保険をうまく活用し、会社の利益をうまく押し下げ、法人の利益も抑制し、法人税を抑制するのがポイントです。

退職金準備をしていない方はぜひ検討してみてください。

ベリーベスト税理士事務所では、社会保険労務士法人ベリーベストと連携し、有効な退職金プランを導入いたします。

- この記事は公開日時点の法律をもとに執筆しています

同じカテゴリのコラム

-

【節税初心者の経営者のあなたへ】今からでも決算に間に合う! おすすめ節税対策

2018年01月31日- 税務

こんにちは。ベリーベスト税理士事務所の岸健一です。いつまでも正月気分が抜けず、そろそろしっかりやらなきゃと思う今日この頃ですが、皆様はいかがでしょうか。年が明けると、「そろそろ今期も決算だな」と感じ…

- 節制対策

- 弁護士

- 税理士

-

9月から始める! 年内にできる節税策について

2016年09月14日- 税務

今年も早いものでもう9月です。税理士業をやっておりますと、夏場は冬場と比べると比較的時間があるのですが、ひたひたと忍び寄る年末から年度末にかけての繁忙期をちらと想像すると頭が痛くなる毎日です。さて、…

- 節税

- 税理士

-

住民税ってどうやって決まるの?

2016年08月01日- 税務

住民税をどのようにしてお支払いしているでしょうか。一般的に、サラリーマンの方は給与天引き、自営業者の方はご自分で金融機関に赴き支払うことになります。この時期になるとお勤めの会社やご自宅に住民税の通知…

- 住民税

- 税理士

企業法務コラム

- 企業法務・顧問弁護専門サイト

- 企業法務コラム

- 税務

- (後編)税理士が解説! 知らなきゃ損する節税方法?

お問い合わせ・資料請求