- 企業法務・顧問弁護専門サイト

- 企業法務コラム

- 事業承継・相続対策

- 物件購入による相続税対策のポイント

企業法務コラム

物件購入による相続税対策のポイント

「お金よりもモノで持っていた方が相続税がお得って聞くんだけど」

と聞かれることがあります。これは都市伝説では無く、本当です。

現金で1000万円をお持ちでお亡くなりになった場合、1000万円に対して相続税が課税されます。現金は現金の金額が相続税計算上の評価額になるということですね。

では、モノで持っていた場合の評価額はどうなんでしょうか。

例えば、お墓や仏壇は相続税評価額はゼロです。したがって、まだお墓や仏壇を持っていない方はお亡くなりになる前にお墓や仏壇を購入しておけば相続税は無税になります。

「おれが死んでから遺産の現金で息子が墓や仏壇を買うからいいや」とは思ってはいけません。現金で持っていたら相続税が課せられ、相続税を払った後の遺産で墓や仏壇を購入することになるからです。

もっと大掛かりな手としては土地や建物を購入する手もあります。

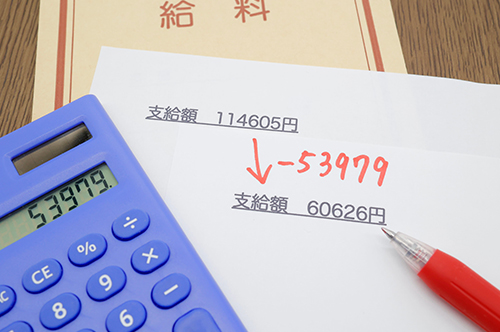

例えば現金1億円を持っている人が、そのお金で土地建物を購入したとしましょう。現金1億円の相続税評価額は1億円です。ところが、現金1億円で土地を買って建物を建てて人に貸すと、なんと2000万円程度の評価額になってしまう場合があるんです。

真剣に書くとかなり複雑になるので大雑把に記述しますが、仮に5000万円で土地を買って5000万円で建物を建ててそれを人に貸したとしましょう。

- 5000万円で買った土地の相続税評価額はだいたい4000万円程度です。

- 5000万円で建てた建物の相続税評価額もだいたい4000万円程度です。

つまり、現金1億円を土地建物に変えただけで相続税表額はあっという間に8000万円になってしまうのです。日本の相続税評価はモノにやさしいという事です。

さらにそれを人に貸すと貸家建付地と呼ばれるようになり、土地、建物とも3割程度評価が下がります。さらに、小規模宅地の特例を活用することができた場合は最大8割評価を切り下げることが可能です。

結局、1億円で購入した建物付き土地の相続税評価額は3000万円程度の評価になってしまうこともあるのです。

実は、この方法を用いて相続税の節税を推進する不動産会社はたくさんあります。このような不動産会社は、実際の価値はかなり高いけれども相続税評価額はなぜか安く抑えられる物件を持っていたりもするんです。

個々人の状況に応じてとれる節税対策は数多くありますし、また、異なります。

相続税対策をお考えでしたらなるべく早めにご相談下さい。

ベリーベスト税理士事務所では、このような相談も承っておりますのでご連絡をお待ちしております。

- この記事は公開日時点の法律をもとに執筆しています

同じカテゴリのコラム

-

カーブアウトとは。企業が活用する際に知っておきたいメリット・デメリット

2022年08月22日- 事業承継・相続対策

カーブアウトとは、企業が事業の一部門を切り離して、新たにベンチャー企業を立ち上げることをいいます。採算が厳しくなったことや、あるいは今後の成長戦略としてカーブアウトを検討している経営者の方もいらっし…

- カーブアウト

- 弁護士

-

親族外承継を行う方法とは。 おさえておくべきポイントと注意点

2022年01月27日- 事業承継・相続対策

中小企業経営者の方が事業承継を考える際、家族・親族の中で後継者になり得る人が見当たらない場合には、「親族外承継」を検討することになります。親族外承継には、親族内承継と比較した場合にさまざまなメリット…

- 事業承継

- 親族外承継

- 弁護士

-

事業承継は弁護士に依頼するべき! 事業承継で弁護士ができる9つのこと

2020年09月18日- 事業承継・相続対策

経営者にとって、後継者に会社を継がせる「事業承継」は非常に重要な課題です。最近では事業承継がスムーズに進まず廃業に追い込まれる優良な中小企業も多く、社会内でも問題視されています。事業承継は非常に時間…

- 事業承継

- 弁護士

企業法務コラム

- 企業法務・顧問弁護専門サイト

- 企業法務コラム

- 事業承継・相続対策

- 物件購入による相続税対策のポイント

お問い合わせ・資料請求