- 企業法務・顧問弁護専門サイト

- 企業法務コラム

- 事業承継・相続対策

- 地価上昇? 自宅を売却したらいくら税金がかかるのか

企業法務コラム

地価上昇? 自宅を売却したらいくら税金がかかるのか

都心を中心に地価が上がっています。感覚的には都心に近ければ近いほど、話題のエリアであれば話題のエリアであるほど値段が上がってきている感覚です。「8000万円で買ったマンションが1億3千万円の値がついた!」と鼻息荒い友人も出てくる始末です。

築5年ちょっとのマンションだそうです。

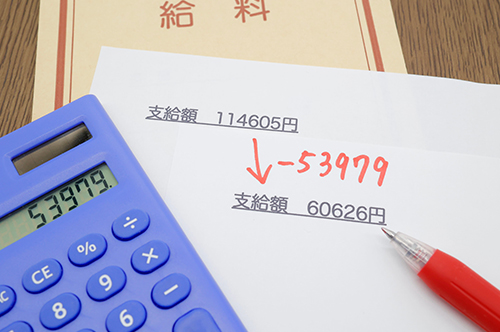

減価償却など難しい話はおいておけば、8000万円で買ったマンションが1億3千万円ですから差引5000万円の利益がでることになります。

では、この売却益にかかる税金はいくらだと思いますか?

答えは400万円くらいです。5000万円も利益が出たのに400万円。

意外と少ないと思いませんか?

ポイントは、

- ① 自宅物件であったこと

- ② 5年以上住んでいたこと

です。

自宅物件であると、売却益は3000万円はなかったことになります。

居住用物件の3000万円特別控除と呼ばれる特例です。

売却益5000万円-特別控除3000万円=課税される金額2000万円という計算になります。

次に税率です。

ポイントは5年以上住んでいたということ。

5年以上住んでから売却した場合の税率は国税、地方税合わせて20.315%です。

他の収入は関係ありません。

従って、課税される金額2000万円×20.315%=406.3万円となるわけです。

ちなみに5年未満だと、税率はなんと39.63%です。

5年以上の場合だと税率はおよそ倍になり、税額は約800万円となります。

大切なポイントは5年以上住んでいるか否かです。

ただ、単純に5年住んでいるかではなくて、「譲渡した年の1月1日現在の所有期間」が5年経っているかどうかで判断がされます。なお、譲渡は売却のことです。

例えば、平成20年4月1日に購入した自宅の場合は次のとおりです。

- 平成25年までの売却 5年未満扱い

- 平成26年以降の売却 5年以上扱い

単純に考えれば平成20年4月1日に購入したのであれば5年以上は平成25年4月1日になれば5年経っているのではないかと思いますが、税法の規定は、1月1日現在で5年経っているかどうか、で判断することになります。

自宅売却の際にはとりあえず税金の相談を不動産業者にする場合が多いと思いますが不動産業者はこの辺りの理解を間違えていて、「5年以上住んでいるから大丈夫ですよ、税率が安いですよ」と言ってしまうのですが、残念ながら間違えているのです。

実際にそれで揉めることも多いので、税金の相談はやはり税務署か税理士にということでしょうね。

マイホーム売却にはこれ以外の特例もいろいろあります。

マイホーム売却の際にはお気軽にご相談ください。

- この記事は公開日時点の法律をもとに執筆しています

同じカテゴリのコラム

-

カーブアウトとは。企業が活用する際に知っておきたいメリット・デメリット

2022年08月22日- 事業承継・相続対策

カーブアウトとは、企業が事業の一部門を切り離して、新たにベンチャー企業を立ち上げることをいいます。採算が厳しくなったことや、あるいは今後の成長戦略としてカーブアウトを検討している経営者の方もいらっし…

- カーブアウト

- 弁護士

-

親族外承継を行う方法とは。 おさえておくべきポイントと注意点

2022年01月27日- 事業承継・相続対策

中小企業経営者の方が事業承継を考える際、家族・親族の中で後継者になり得る人が見当たらない場合には、「親族外承継」を検討することになります。親族外承継には、親族内承継と比較した場合にさまざまなメリット…

- 事業承継

- 親族外承継

- 弁護士

-

事業承継は弁護士に依頼するべき! 事業承継で弁護士ができる9つのこと

2020年09月18日- 事業承継・相続対策

経営者にとって、後継者に会社を継がせる「事業承継」は非常に重要な課題です。最近では事業承継がスムーズに進まず廃業に追い込まれる優良な中小企業も多く、社会内でも問題視されています。事業承継は非常に時間…

- 事業承継

- 弁護士

企業法務コラム

- 企業法務・顧問弁護専門サイト

- 企業法務コラム

- 事業承継・相続対策

- 地価上昇? 自宅を売却したらいくら税金がかかるのか

お問い合わせ・資料請求